カードローン・キャッシング コラムCOLUMN

ビジネスローンの基礎知識 利用のメリットや審査を通るコツまとめ

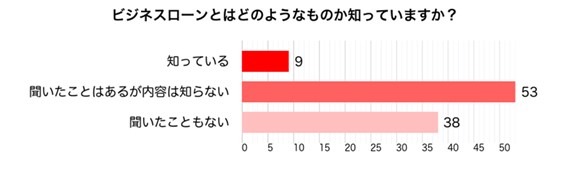

「ビジネスローン」という言葉を聞いたことがありますか?ビジネスローンを知っているかどうかアンケートを実施したところ、「あまり認知度はない」という結果でした。ビジネスローンとは、会社の経営者や個人事業主が事業資金のために借りることができる無担保ローンのことです。

起業している人や、開業準備をしている人以外は、知らなくても無理はないのかもしれません。

今回は、ビジネスローンについて質問したアンケート結果を紹介しつつ、ビジネスローンのメリットや、審査を通過するコツについても説明します。ビジネスローンが気になっている方は、ぜひ参考にしてください。

ビジネスローンのことを知っていますか?

(Shinobiアンケート調べ 調査期間2018年7月1日~2018年7月31日 調査方法インターネットによるアンケート調査(100人を対象))

全国の男女に「ビジネスローンとはどのようなものか知っていますか?」と質問したところ、「知っている」と答えた人はわずか9%。「聞いたことはあるが知らない」という人が53%で、聞いたこともないと答える人も38%いました。

「知っている」と答えた人は、どの人もビジネスローンについて正しい認識をしていました。「聞いたことはあるが知らない」と回答している人の中にも、「概要レベルは把握しているが具体的な内容は知らない」という人が何人かいますが、多くは「名前は聞いたことがある」レベルの認知度でした。

「聞いたこともない」と回答した人は「専業主婦なので知らなかった」「ビジネスでローンが必要な事態はなかった」など、そもそも生活様式からビジネスローンが必要になる可能性がほとんどない人が多くを占めました。

実際に独立して自分で開業を進めていく中で、ようやくクレジットカードや各種ローンなどの制度が、会社勤めを前提としたものであることに気づく人が多いもの。認知度が低くても仕方がありませんね。これから独立開業しようとする人にとって、ビジネスローンは心強い味方にもなります。では、具体的にビジネスローンにはどのようなメリットがあるでしょうか。

ビジネスローンのメリット

ビジネスローンのメリットには何があるでしょうか。主なものを箇条書きにしてまとめました。

・会社経営者や個人事業主が事業資金を調達できる

・事業性資金であれば自由に使える

・一般的なローンよりも上限額が多く、必要な金額を調達しやすい

・無担保で借りられる

・基本的に即日融資

ビジネスローンのメリットの中でも一番重要なポイントは、一般の無担保ローンでは借りられないような金額の事業資金が調達でき、事業性資金であれば自由に使えるという点です。従業員への支払いや、原材料調達、他社への支払いなどにももちろん使えますし、つなぎ資金としても使えます。

事業を進めていく中で、より大きなビジネスにしていくには短期間だけ大きな金額の資金が必要な場合には本当に心強いのではないでしょうか。無担保で即日融資が可能な点も大きな魅力です。銀行で一般的な無担保ローンを借りる場合、審査で2週間程度かかることもあります。

つなぎ資金のような場合、そのようなスピード感では間に合いません。急ぎの資金調達手段として、ビジネスローンはとても便利な方法なのです。ただし、ビジネスローンは金利が高めに設定されています。利用する際は、短期的な資金調達に留め、長期での利用はできる限り避けるようにしましょう。

ビジネスローンの審査を通るコツ

ビジネスローンの審査を通るには、いくつかのコツがあります。審査を通る確率をアップさせる方法を確認して、事業資金を確実に調達できるようにしましょう。

- 業歴の長さによって、借り入れを申し込む金融機関を変更する

- 正確で読みやすい事業計画と資金計画の書類を作成して専門家に確認してもらう

- 短期および長期の利益計画が明確になっていること

- 提出した書類の内容で無理なく返済できるかが確認できる

最初のポイントは、業歴の長さによってビジネスローンを申し込む金融機関を変えることです。銀行の場合、業歴は2年以上あり、安定して利益を上げていることを求められます。残念ながら業歴が2年未満の場合は断られる確率が高いため、できれば回避しましょう。

業歴が1年以上あれば、ノンバンク系のビジネスローンなら通る可能性があります。当たり前のようですが、審査に通る可能性のある金融機関を選ぶことが、審査通過の第一歩です。提出する事業計画や資金計画は、正確かつ、読みやすくまとめるよう最大限の努力を払いましょう。

事業計画と資金計画の内容について相談したい場合は、市町村の商工会議所や税理士などがあります。積極的に利用して、穴のない書類を作成しましょう。ただし、書類を作成する主体はあくまでも自分であることを忘れず、自社の強みや返済計画を丁寧に説明してください。

【まとめ】

ビジネスローンについて、知っているかどうかアンケートをした結果と、ビジネスローンのメリット、審査を通すコツについて解説しました。自分で事業をやっていない人にとってはあまりなじみのないビジネスローンですが、独立開業したいと考えているなら、ぜひ知っておきたい資金調達方法です。

一般的なローンとは違うメリットを生かして、事業を円滑に進めるために賢く利用しましょう。ビジネスローンが実際に必要になったときは、審査を通るコツで説明した手段を賢く利用してください。それまでの実績を説明するだけの説得力のある正確な資料を用意し、金融機関に「これなら返済してもらえる」と信頼してもらうことがもっとも重要です。

将来的に独立開業する場合は、本記事の内容を生かしビジネスローンを上手に使って、事業を大きく育てていってください。